‘Amerikaans importverbod silicium heeft wereldwijd effect op vraag en aanbod zonnepanelen’

Het Amerikaanse verbod op de import van industrieel silicium van Hoshine Silicon uit Xinjiang heeft wereldwijd impact op de vraag en het aanbod van zonnepanelen. Dat blijkt uit 3 scenario’s van PV InfoLink.

Op 24 juni blokkeerden de Verenigde Staten vanwege schendingen van mensenrechten in de Chinese regio Xinjiang per direct de import van zonne-energieproducten die silicium bevatten van het Chinese Hoshine Silicon Industry. De Customs and Border Protection (CBP) hanteert hiertoe een zogenaamde ‘withhold release order’; oftewel een bevel tot inhouding.

Zwarte lijst

Bovendien heeft het ministerie van Handel 5 Chinese bedrijven toegevoegd aan de zwarte lijst voor export. De bedrijven zijn op de zogenaamde entiteitenlijst geplaatst: een hulpmiddel dat door het Bureau van Industrie en Veiligheid (BIS), onderdeel van het ministerie van Handel, in het verleden onder meer is gehanteerd om leveringen van Amerikaanse bedrijven aan bijvoorbeeld wapenfabrikanten te voorkomen.

Hoshine Silicon Industry is ’s werelds grootste fabrikant van magnesiumsilicide (red. ook wel silicium metaal of industrieel silicium genoemd). Volgens de analisten van PV InfoLink was Hoshine afgelopen kalenderjaar goed voor 17 procent van de wereldwijde productie van industrieel silicium. ‘Veel fabrikanten van polysilicium buiten Xinjiang gebruiken ook silicium metaal uit de regio’, stelt chief analyst Corrine Lin. ‘Daarom is het bevel tot inhouding niet alleen van invloed op silicium metaal van Hoshine, maar ook op de productie van polysilicium en de Amerikaanse invoer van verwante producten uit andere regio’s dan Xinjiang.’

Hoshine is overal

De analisten van PV InfoLink bevestigen dat Xinjiang een belangrijk productiecentrum van polysilicium is. De regio zal dit jaar naar verwachting 45 procent van de wereldwijde polysiliciumproductie verzorgen. ‘Hoewel Daqo New Energy, GCL Xinjiang, East Hope en TBEA niet zijn toegevoegd aan de zwarte lijst van Amerika, levert Hoshine niet alleen aan de 4 in Xinjiang gevestigde polysiliciumfabrikanten, maar heeft het ook zakelijke relaties met buitenlandse fabrikanten buiten Xinjiang’, stelt Lin. ‘Het bevel tot inhouding zal dus een groot effect hebben, omdat de export van deze fabrikanten naar Amerika beperkt zal worden doordat hun polysilicium silicium metaal van Hoshine bevat. Aangezien slechts zeer weinig fabrikanten materialen gebruiken die niet gerelateerd zijn aan Hoshine, heeft de withhold release order invloed op vrijwel alle grote polysiliciumfabrikanten.’

Het lastige probleem waarmee de industrie wordt geconfronteerd, is dat Hoshine ongeveer 50 procent van de productie van industrieel silicium in de regio Xinjiang verzorgt en daarnaast complexe downstreamactiviteiten heeft. ‘Als fabrikanten in de downstreamsegmenten niet kunnen bewijzen dat hun producten geen silicumgerelateerde producten van Hoshine bevatten, wordt hun export naar de Verenigde Staten simpelweg verboden’, stelt Lin. ‘Fabrikanten in de hele toeleveringsketen moeten nadenken over hoe ze een uitgebreid document voor producttraceerbaarheid kunnen opstellen voor het onderzoek van de Amerikaanse douane. Ze moeten met elkaar samenwerken om een certificaat te verstrekken dat de traceerbaarheid van silicium metaal tot zonnepaneel dekt. Verticaal geïntegreerde bedrijven zijn in het voordeel bij het verstrekken van een dergelijk document.’

3 scenario’s

PV InfoLink heeft de toeleveringsketen geanalyseerd die mogelijk producten van Hoshine gebruikt. Lin hierover: ‘Momenteel is het vrij moeilijk om het werkelijke volume van polysilicium dat door de Amerikaanse maatregelen wordt beïnvloed te specificeren, aangezien bedrijven niet of nauwelijks informatie onthullen, behalve tijdens online Q&A-sessies voor investeerders.’

PV InfoLink heeft om die reden 3 hypothetische scenario’s opgesteld:

- Scenario A: fabrikanten van polysilicium kunnen op korte termijn geen certificaten van oorsprong overleggen. Als gevolg hiervan vallen producten van polysiliciumfabrikanten die zakelijke relaties hebben met Hoshine allemaal onder de withhold release order.

- Scenario B: fabrikanten van polysilicium kunnen certificaten van oorsprong overleggen. Hoshine beïnvloedt dan ongeveer 20 procent van de wereldwijde productie van polysilicium.

- Scenario C: de Amerikaanse regering breidt de withhold release order uit tot de 5 bedrijven op de entiteitenlijst.

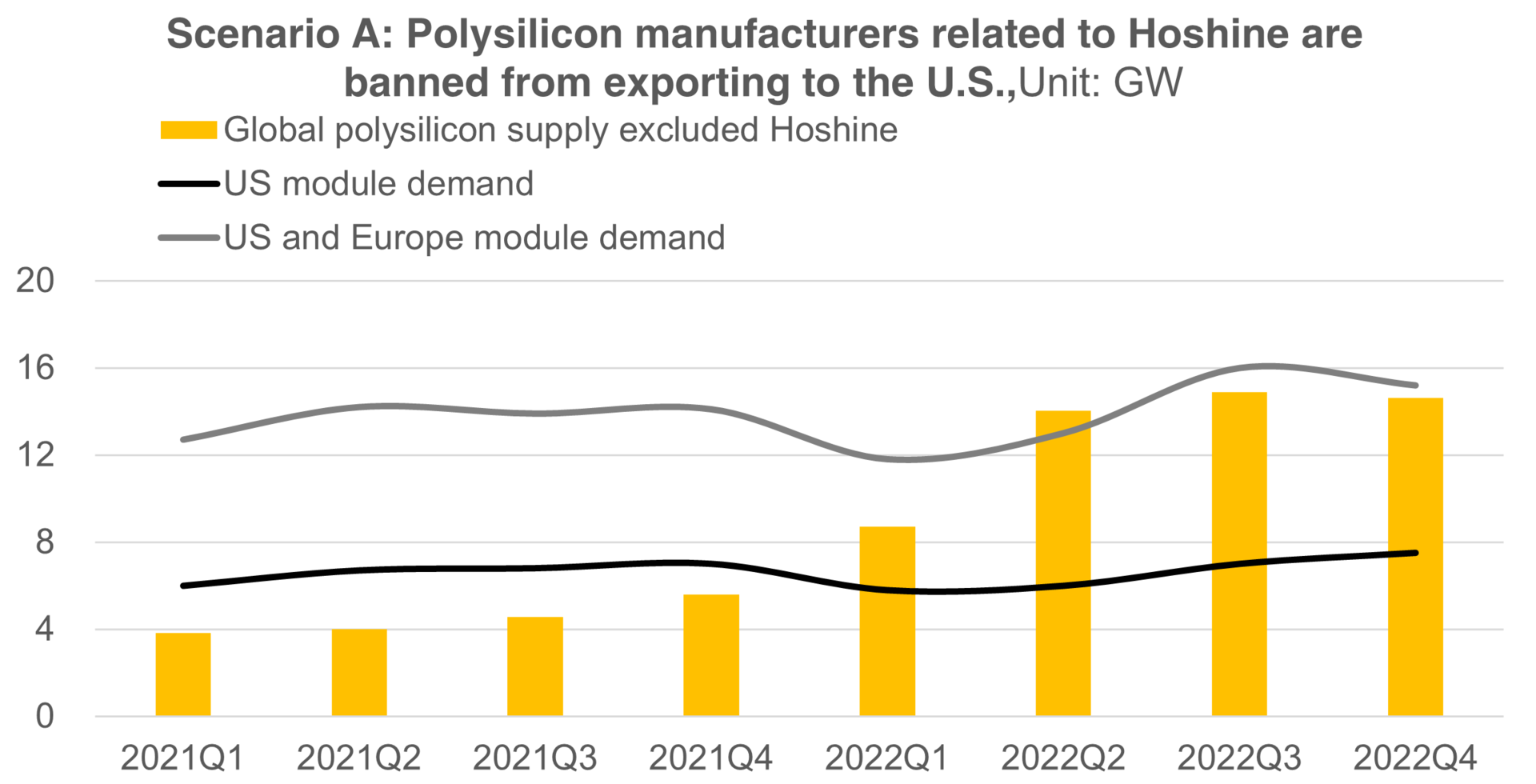

Scenario A

In scenario A vallen producten van polysiliciumfabrikanten die zakelijke relaties hebben met Hoshine allemaal onder de withhold release order.

‘In dit scenario zou er in de tweede helft van het jaar slechts 10 gigawatt aan productie beschikbaar zijn waardoor het aanbod niet kan voldoen aan de verwachte Amerikaanse vraag’, stelt Lin. ‘We vermoeden echter dat de industrie een oplossing vindt voor het verstrekken van certificaten van oorsprong. Daarom is dit scenario alleen van toepassing voor de periode waarin de exacte Amerikaanse eisen nog onbekend zijn, vermoedelijk 1 tot 2 maanden. Verder kunnen fabrikanten mogelijk niet genoeg zonnepanelen krijgen, omdat het polysiliciumtekort van dit jaar tot volgend jaar zal aanhouden. Sommige projecten in Europa en de Verenigde Staten voldoen daardoor mogelijk niet aan de installatiedoelen, wat van invloed is op de vraag van eindgebruikers.’

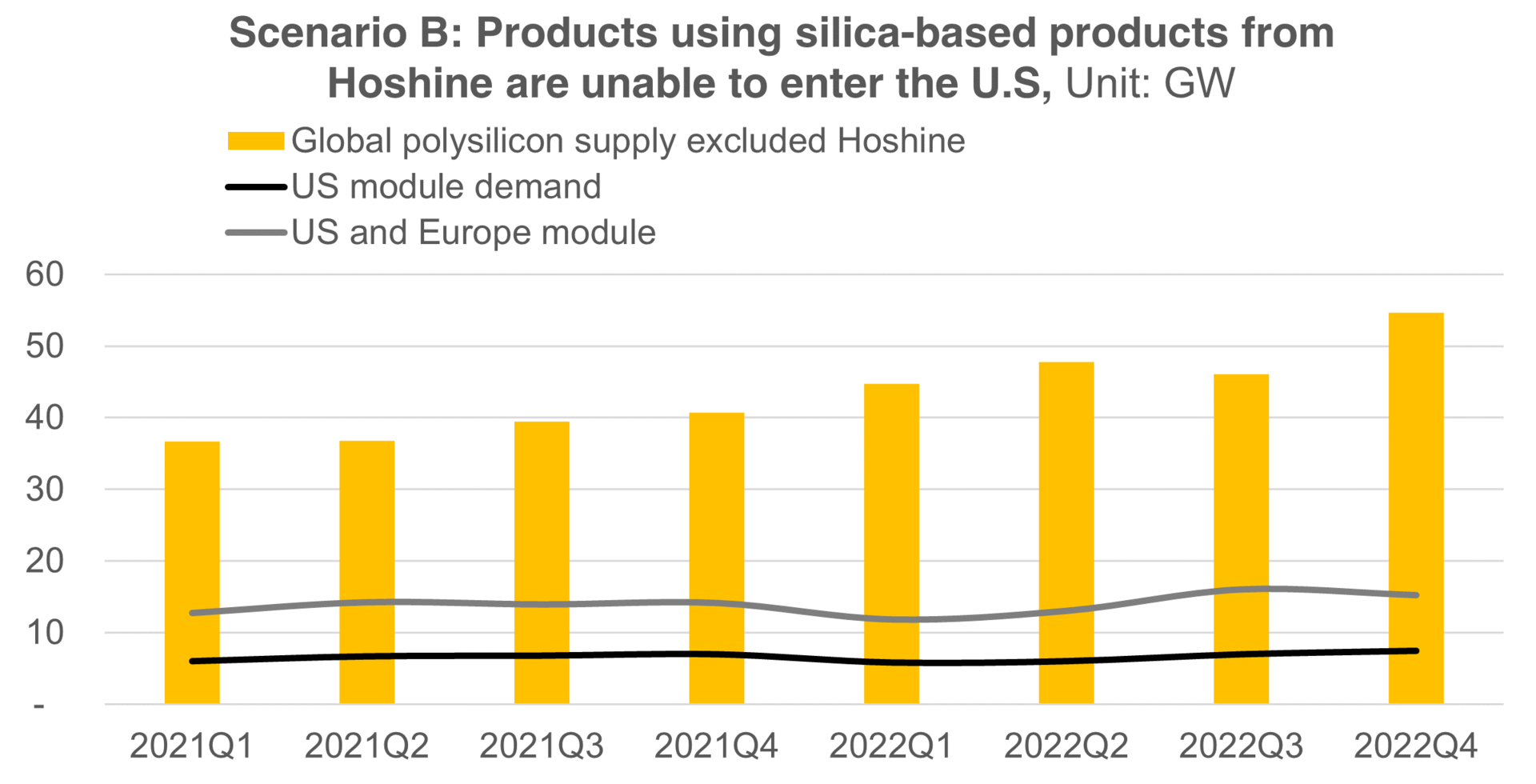

Scenario B

In dit scenario kunnen fabrikanten van polysilicium certificaten van oorsprong overleggen. ‘De grafiek van scenario B laat zien dat het aanbod van polysilicium voldoende is om aan de vraag van de Verenigde Staten en Europa te voldoen in het scenario dat 20 procent van de wereldwijde polysiliciumproductie wordt beïnvloed door de withhold release order’, constateert Lin. ‘De wereldwijde productiecapaciteit is in dit scenario respectievelijk goed voor 80 gigawatt polysilicium in de tweede helft van 2021 en 193 gigawatt in 2022. De prijskloof tussen polysilicium uit Xinjiang en polysilicium dat niet uit Xinjiang komt, zal daarbij significant zijn.’

Hoewel de directe vraag in de Verenigde Staten en Europa in scenario B niet hard zal worden getroffen, is de procedure voor producttraceerbaarheid volgens Lin uitermate complex. ‘Het is zeer moeilijk is om de oorsprong van industrieel silicium te traceren, waardoor voor fabrikanten die zonnecellen en zonnepanelen naar Amerika exporteren barrières opgeworpen worden, omdat ze certificaten van oorsprong moeten overleggen. Tot nu toe heeft de Amerikaanse regering geen details over de vereiste documenten bekendgemaakt, wat de huidige situatie chaotisch maakt. Op dit moment kunnen fabrikanten die zonnepanelen naar Amerika exporteren de impact alleen evalueren door de verhouding van grondstoffen en halffabricaten van Hoshine in hun producten te berekenen.’

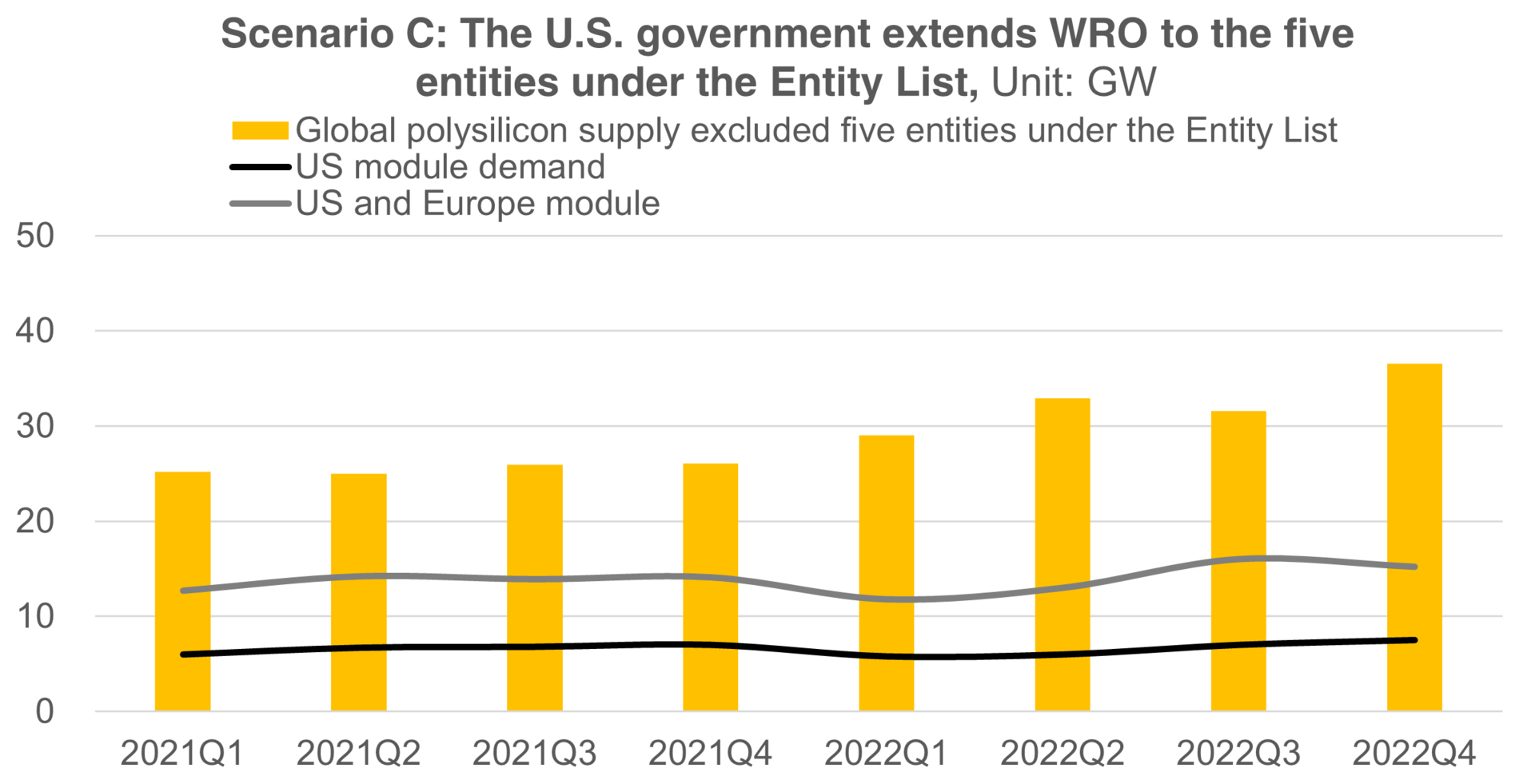

Scenario C

Scenario C gaat ervan uit dat het bevel tot inhouding slechts wordt uitgebreid naar Daqo, GCL Xinjiang en East Hope, terwijl de rest van de polysiliciumproducenten wordt getroffen vanwege hun zakelijke relaties met Hoshine.

‘Op basis van dit vermoeden is de impact op de productie van polysilicium in dit scenario 20 procent’, duidt Lin. ‘Na aftrek van de productie van de bovengenoemde 3 fabrikanten en de 20 procent beïnvloede productie van de overige fabrikanten, wordt verwacht dat de wereldwijde polysiliciumproductie in de tweede helft van 2021 en in 2022 respectievelijk 52 en 120 gigawatt zal zijn. Dat is voldoende om aan de vraag in Amerika en Europa te voldoen. Het is echter mogelijk dat Europa niet dezelfde maatregel hanteert als Amerika, maar al het polysilicium uit Xinjiang aan banden legt. In dat geval zal de aanvoer van polysilicium dat niet afkomstig is uit Xinjiang in het hoogseizoen ontoereikend zijn.’

Certificaten van oorsprong

De withhold release order heeft volgens Lin hoe dan ook directe gevolgen voor de export van zonne-energieproducten naar de Verenigde Staten, omdat de toeleveringsketen van metaal silicium buitengewoon ingewikkeld is. ‘In de toekomst kan het een omslachtig en moeilijk proces zijn om voor producten die naar Amerika geëxporteerd worden certificaten van oorsprong (cvo’s) te verstrekken. Momenteel hebben zonnecel- en zonnepaneelfabrikanten die producten naar Amerika exporteren nog niet de juiste strategieën gevonden, aangezien de vereiste certificeringsdocumenten nog niet bekend zijn. Hoe dan ook wordt verwacht dat de Amerikaanse vraag in het derde kwartaal negatief beïnvloed zal worden, aangezien de withhold release order de import van zonnepanelen zeker zal belemmeren. Aan de prijskant zullen de polysiliciumprijzen echter geen schommelingen vertonen voordat de effecten van de withhold release order zijn bevestigd.’

Verbod op alle producten uit Xinjiang

‘De hele industrie houdt rekening met het aannemen van de ‘Uyghur Forced Labor Prevention Act’ en de vraag of dit zal leiden tot een alomvattend verbod op alle producten uit Xinjiang’, vervolgt Lin. ‘Het lijdt geen twijfel dat fabrikanten die producten naar de Verenigde Staten, Europa of zelfs Canada exporteren, toeleveringsketens moeten opzetten die volledig onafhankelijk zijn van Xinjiang. Bovendien zal het verminderen van de vraag naar in Xinjiang gemaakte producten leiden tot prijsverschillen van polysilicium. Volgend jaar zullen alleen Daqo en East Hope productie-uitbreidingen hebben in Xinjiang, terwijl fabrikanten van metaal silicium en polysilicium voorbereidingen hebben getroffen om fabrieken op andere plaatsen te vestigen. Met overvloedige winsten dit jaar, zal de markt van polysilicium in 2022-2023 grootschalige productie-uitbreidingen zien. Tegen deze achtergrond zullen acties van de Verenigde Staten en Europa inzake de Xinjiang-kwestie grotere gevolgen hebben in 2022. De invloed van die maatregelen zal in 2023 beginnen af te nemen, wanneer er een overschot aan polysilicium ontstaat en de meeste nieuwe productiecapaciteit zich buiten Xinjiang bevindt.’

Nieuwsbrief

Laatste Nieuws

Meest gelezen

Meest Gelezen

Producten

Meest gelezen

Meest Gelezen

Nu in Het Tijdschrift

De Solar & Storage Magazine Marktgids 2026 is verschenen. De jaarlijks terugkerende marktgids biedt een totaaloverzicht van de energieopslag- en zonne-energiemarkt en is een bijlage van de december 2025-editie van Solar & Storage Magazine. De marktgids kent dit jaar 14 rubrieken en bovendien zijn in samenwerking met een groot aantal bedrijven en organisaties de belangrijkste ontwikkelingen qua projecten, markt en technieken in kaart gebracht.